1、现有竞争者之间的竞争

按照回收主体,我国动力电池回收利用行业参与者可划分为汽车厂商(渠道、物流优势较大)、电池厂(渠道优势、资源自主)、回收企业(技术占优,回收渠道较薄弱)和动力电池产业联盟(具有较高的综合效益)四类。

图表:动力电池回收利用行业参与者分类

资料来源:中经百汇研究中心

我国动力电池回收利用行业参与者众多,市场竞争格局暂时呈现“小、散、乱”局面,主要原因在于:动力电池“身份证”维护追溯尚未畅通,回收政策尚未完善,同时回收电池企业的资质要求较高,导致行业内小作坊数远多于正规回收企业,正规回收企业数量有限且龙头企业也尚未出现;由于缺乏强制性政策,企业在上报数据时存在信息严重滞后、不完整和问题,同时方案也未明确电池回收的权责关系,导致行业无序竞争;另外,目前的政策法规对车主如何处理电池并没有约束力,导致退役动力电池以高价的形式流向了非正规回收渠道,小作坊在电池回收利用中,放弃了检测、放电等多项关键环节,同时操作人专业培训,因此在运营成本上较正规企业低,从而在议价权和电池收购成本上有更多空间,与正规企业产生恶性竞争。

不过,鉴于动力电池回收利用头部企业在渠道、技术、规模、成本控制等方面具有显著优势,我国动力电池回收利用行业将由“小、散、乱”逐渐向头部企业集中方向发展。此外,近年国家相关政策持续规范行业标准,严格落实管理,在此背景下,回收能力不达标的中小企业加速出清,市场将逐渐向头部企业集中。

2、潜在进入者的威胁

尽管行业企业数量增长,但增速相对温和,这可能表明进入壁垒正在形成。潜在的壁垒可能包括技术要求、资金需求、渠道建设等。然而,考虑到行业在A股市场中的占比仅为2.31%,仍有较大发展空间,这可能继续吸引新的进入者。政府对行业的支持政策也可能影响潜在进入者。如果政策倾向于鼓励更多参与者进入市场以促进竞争和创新,那么进入壁垒可能相对较低。

3、替代品的威胁

在动力电池回收行业中,替代品的威胁相对较低。随着新能源汽车产业的发展,废旧动力电池的回收处理成为一个不可或缺的环节。然而,潜在的替代威胁可能来自新型电池技术的发展,如果出现更环保、更易回收的电池技术,可能会影响现有回收企业的业务模式。

4、买方议价能力

买方主要包括新能源汽车制造商、电池生产企业以及相关原材料加工企业。由于动力电池回收行业与上下游产业链紧密相连,买方的议价能力可能较强。特别是在行业竞争加剧、企业估值下降的背景下,买方可能会要求更优惠的价格或更高质量的服务。

5、供应商议价能力

供应商主要是废旧电池的来源方,包括报废汽车拆解企业、回收网点等。根据行业风险分析,当前部分类型的渠道回收的电池废料较少,未来回收量存在不确定性。这可能意味着优质的废旧电池供应渠道具有较强的议价能力。企业可能需要加强渠道建设,确保稳定的废旧电池来源,这也可能成为企业间竞争的关键因素之一。

中国动力电池回收行业正处于竞争加剧但仍有发展空间的阶段。现有竞争者之间的竞争强度较高,是影响行业格局的主要力量。潜在进入者的威胁仍然存在,但进入壁垒正在形成。替代品威胁相对较低,但技术创新可能带来潜在挑战。买方和供应商的议价能力都相对较强,企业需要在产业链中寻求平衡。未来,企业需要通过技术创新、成本控制、渠道建设和商业模式优化来提升竞争力。同时,行业可能会经历整合,形成更加集中和高效的市场结构。政策支持和监管也将在塑造行业竞争格局中发挥重要作用。投资者和企业决策者需要密切关注这些竞争动态,以制定合适的战略应对市场变化。

1、企业格局

中国动力电池回收行业处于发展起步阶段,市场呈现出充分竞争的格局,格林美、邦普循环、华友钴业现有回收处理能力较强,格林美、邦普循环、骆驼股份、天奇股份等积极规划扩产。

动力电池回收行业门槛较低,中国布局企业众多,主要包括从事动力电池相关业务或金属材料业务的企业。但目前市场仍处于发展起步阶段,尚未形成规模化效应,头部企业不够集中,且各企业布局动力电池回收业务的切入角度有所差别,整体市场呈现出充分竞争的格局。

从现有动力电池回收处理产能情况来看,格林美、邦普循环、华友钴业布局较早,动力电池年处理能力较强,产线规模较大。从规划动力电池年回收处理产能来看,除格林美、邦普循环继续扩大规划产能外,骆驼股份、天奇股份、南都电源等也积极扩产,为未来动力电池回收业务的爆发做准备。华友钴业未公布新的规划产能,以成立合资公司的形式进行未来布局,例如与LG新能源合作等。其余如超越科技、光华科技、道氏技术、南都电源、天能股份等公司,现有产能较小,但积极拓展动力电池回收业务。

2、产品格局

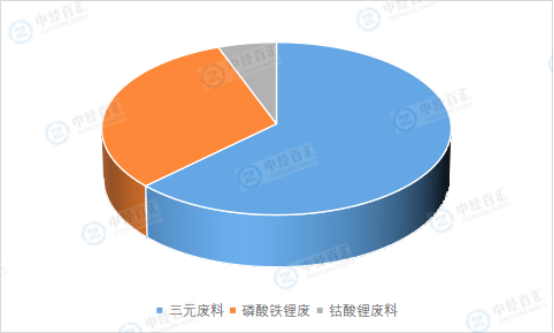

按电池种类进行划分,中国回收三元废料62.8%,三元废料内含有镍钴锂金属元素,可以回收提取并制成多种电池原材料,综合收益高于磷酸铁锂与钴酸锂,因此三元废料是电池回收行业最为热门的材料。废旧磷酸铁锂中可以回收碳酸锂,毛利高,且磷酸铁锂电池即将迎来退役潮,因此回收企业开始加速布局磷酸铁锂回收处理产线。钴酸锂废料中钴含量高而锂含量较少,中国钴盐市场利润不及预期,导致钴酸锂废料回收量较低。

图表:中国按电池种类细分废电池回收量

数据来源:中经百汇研究中心

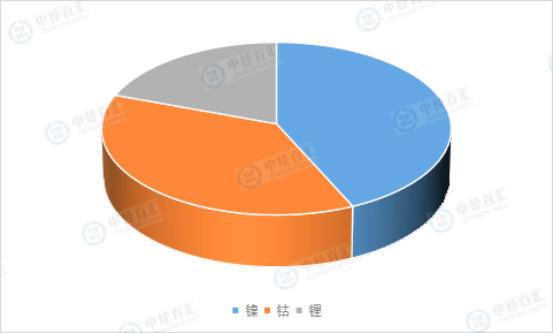

按金属进行划分,中国镍金属回收来那个占比最高,为43.2%。

图表:中国按金属细分废电池回收量

数据来源:中经百汇研究中心

更多研究内容详见中经百汇编撰的《中国废动力电池行业分析报告》,中经百汇提供行业研究报告、定制报告、可行性研究报告、商业计划书、产业规划、企业战略咨询等服务产品,另外还提供产经新闻、市场研究、产业数据服务、企业排行榜等资讯内容。